Il settore dei pagamenti è senza dubbio uno dei mercati più dinamici: l’industry si è evoluta così rapidamente che le proiezioni sono affascinanti, perché la tecnologia ha guidato il cambiamento verso una nuova era.

Gli ultimi anni, caratterizzati da restrizioni e un graduale rientro in una “nuova normalità”, hanno permesso di registrare un grande aumento di popolarità dei pagamenti online in tutto il mondo. Come nella maggior parte dei processi aziendali, la semplificazione ha giocato un ruolo chiave per il settore, che ha spinto le aziende ad accelerare per rimanere competitive.

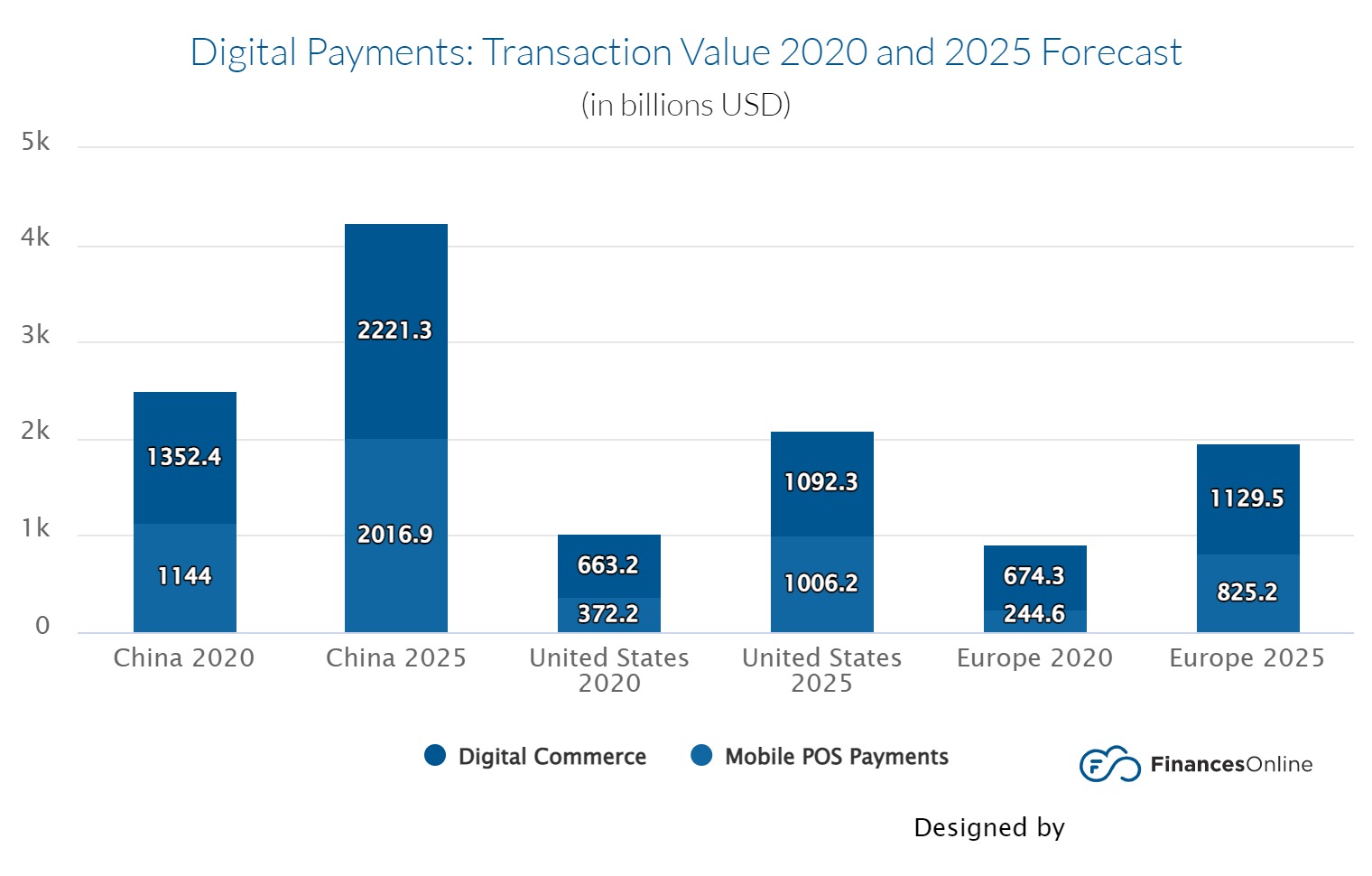

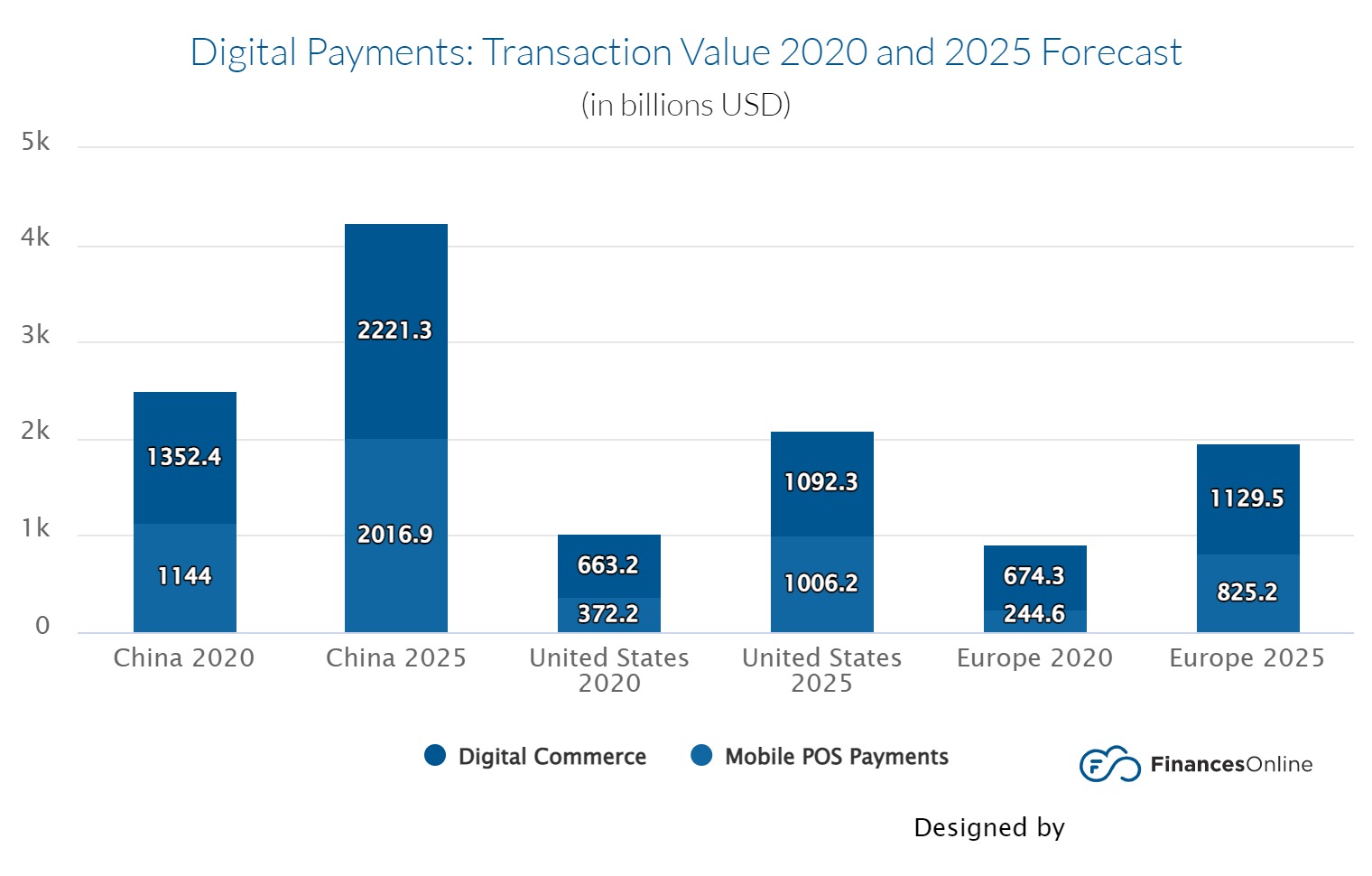

Secondo una stima di Statista contenuta nel report Digital Market Outlook, dal 2020 al 2025, il valore delle transazioni digitali crescerà del 16,3% in Europa, del 15,2% negli Stati Uniti e dell’11,2 in Cina.

In questa transizione verso il pagamento elettronico, un ruolo decisivo sarà ricoperto dalla Generazione Z, i cosiddetti “view now, buy now consumers“.

Nativamente digitali, i membri della Gen Z utilizzano con scioltezza strumenti digitali come le applicazioni per la gestione dei pagamenti, delle bollette e delle spese e, in generale, richiedono un’esperienza altamente pertinente e personalizzata. Altri dati sui pagamenti online ci confermano che l’82% dei consumatori di questo gruppo sociale fa acquisti online.

LEGGI ANCHE: La Gen Z compra solo da chi rispecchia i suoi valori. Ecco perché

Con queste e molte altre premesse, la tre giorni del Salone dei Pagamenti 2022, ha affrontato il tema del futuro dei pagamenti digitali sulla base del contesto geopolitico e l’impatto delle nuove regolamentazioni in arrivo.

Ma non solo: al centro degli incontri ha assunto particolare interesse la Cybersecurity, presupposto fondamentale per la diffusione di nuovi sistemi di pagamento, così come l’aspetto tecnologico delle nuove frontiere delle transazioni. NFT, Metaverso e blockchain sono destinati a passare presto, da argomenti di nicchia appannaggio degli addetti al settore, ad abilitatori sistemici fra pubblico e privato.

E poi eCommerce, Social Responsibility ed euro digitale. Argomenti complessi, che hanno bisogno di un punto di vista qualificato per essere sdoganati presso il grande pubblico.

Per chiarirci qualche dubbio e abbattere in parte la distanza che separa i fruitori dei servizi da chi li studia, li progetta e li rende disponibili, al Salone dei Pagamenti abbiamo incontrato Laura Fineo, Responsabile Marketing Banca Sella, Giovanni Baglivo, Vice Responsabile Banking e Sistemi di Pagamento Banca Sella e Andrea Tessera, Chief Innovation Officer Banca Sella.

A loro abbiamo chiesto una panoramica della situazione attuale, i trend in atto e quelli in sviluppo e la direzione che le continue innovazioni delle soluzioni di pagamento stanno prendendo.

Giovanni Baglivo | Vice Responsabile Banking e Sistemi di Pagamento Banca Sella

Il 2022 sta per chiudersi. Quali sono i trend in termini di pagamenti che continueranno a crescere anche nel prossimo anno?

Il 2022 è stato molto ricco di novità con numeri interessanti: vediamo però già forti alcune tendenze sul 2023/2024.

Sicuramente c’è il tema dei pagamenti flessibili e la crescita complessiva dei pagamenti contactless, sostenuti tramite smartphone e dispositivi wearable, e il Buy Now Pay Later, che saranno i cavalli di battaglia che faranno da traino nei prossimi anni. Gli strumenti di pagamento saranno sempre più digitalizzati e sostenibili.

Buy now, pay later. Quali sono i numeri nel nostro Paese?

I numeri sono oggi ancora abbastanza sottili anche se ci aspettiamo per fine anno 2022, Black Friday e spese natalizie, una forte richiesta: il tema del Buy Now Pay Later è rilevante per la forte esigenza del consumatore che, in questo periodo storico, ha bisogno di frazionare i pagamenti e la richiesta di flessibilità finanziaria è fortissima tenendo anche conto della minor disponibilità a spendere legata alla crescita inflattiva dei beni.

Gli operatori BNPL sono molti e prevediamo nei prossimi due anni un forte “usage” soprattutto nel mondo online e fisico, avendo sempre come faro la trasparenza e la sostenibilità attraverso l’educazione del cliente pagatore.

Negli ultimi due anni sempre più persone hanno cominciato a utilizzare i pagamenti digitali. Cosa può contribuire a farne aumentare ancora il numero?

I pagamenti digitali sono stati già fortemente agevolati da due grandi driver.

Il primo è l’aumento dell’utilizzo dei device: la frictionless dei pagamenti si è molto ridotta potendo pagare solo avvicinando la carta o con lo smartphone, che in una situazione di pandemia è stata quasi un’esigenza igienico-sanitaria.

Dall’altro lato, questa semplificazione, l’accesso facilitato ed agevolato agli strumenti di pagamento digitale, accompagnato da un’educazione finanziaria che ha permesso di abbattere le ultime “frizioni” di rischiosità percepita residue, può essere il motore per il boost dei pagamenti nei prossimi anni.

Il cliente pagatore oramai si sta abituando a delle esperienze di pagamento facili, comode ed in sicurezza che guideranno le scelte anche dell’accettazione.

Laura Fineo | Responsabile Marketing Banca Sella

Quello dell’educazione finanziaria è un tema molto sentito nei Paesi anglosassoni, si comincia addirittura dalla più tenera età. E in Italia? A che punto siamo con la creazione di una consapevolezza finanziaria dei più giovani?

Comincia a essere anche nel nostro Paese un tema molto sentito.

Sicuramente abbiamo ancora un gap ma è è diventato un tema molto importante anche per le istituzioni finanziarie che guardano con estremo interesse all’educazione finanziaria.

Siamo nel mezzo di un percorso: la volontà è quella di far approcciare il tema dell’educazione finanziaria anche ai giovanissimi, non soltanto ai giovani.

L’obiettivo è quello di mettere a disposizione quanto prima tutti gli strumenti adatti a non far sembrare la finanza una cosa lontanissima, ma fornire la consapevolezza che tutti i giorni, nella nostra vita, esistono interazioni con il mondo finanziario, bancario e dei pagamenti.

In quali modi è possibile proporre questi temi alle persone, senza che risultino troppo complessi o addirittura lontani?

Una volta si pensava che per comunicare con i giovani fosse sufficiente parlare la loro lingua, quindi raccontare in maniera semplice, utilizzando casi d’uso quotidiani e avvicinarsi al loro mondo.

Oggi, secondo me, serve uno step ulteriore, che è anche “essere nei loro posti”.

Quindi, non solo adeguarsi al loro linguaggio, ma anche portare il messaggio nei posti che loro frequentano e nei mondi che vivono.

In questo ci aiuta molto lo smartphone, perché è uno degli oggetti più importanti per questa generazione e noi abbiamo tanti strumenti per interagire con i più giovani.

Quali sono le prossime sfide per i pagamenti digitali, in termini di comunicazione?

Ci sono già sfide dell’oggi, quotidiane.

Si parla di app, di wallet, di micropagamenti e pagamenti istantanei. Sono tutte sfide di comunicazione e di educazione che affrontiamo già nell’immediato.

Poi ci sono i temi del futuro che ci sembra sempre più vicino: blockchain, cryptovalute e metaverso. Futuro che forse, oggi, è più vicino a loro che a noi.

Andrea Tessera | Chief Innovation Officer Banca Sella

L’Europa ha iniziato a parlare in modo sistematico di una propria moneta digitale. Quali sono i primi passi per vedere concretizzato il progetto?

È un progetto di innovazione nato tempo fa, per cui anche noi come Gruppo Sella abbiamo iniziato a farne parte dall’inizio dei lavori tramite ABI con Market advisory group e l’European Retail payment Board; ed è ancora in fieri.

Si tratta di un framework che nei prossimi semestri troverà una sua definizione dal punto di vista del modello di distribuzione, del modello architetturale e dei servizi a valore aggiunto che verranno costruiti su questo digital asset.

Allo stato attuale è un work in progress su cui ci sono tante conversazioni, fortunatamente ben organizzate.

In termini concreti cosa può significare per le persone l’introduzione di una moneta digitale ufficiale?

L’aspettativa di tutti è quella che sia molto di più di una semplice versione digitale della moneta attuale, proprio perché è un digital asset e su di esso si possono costruire servizi a valore aggiunto, grazie alla programmabilità sui pagamenti.

L’aspettativa è che possano portare agli utenti finali, cioè alla persone e alle aziende, un vero vantaggio che risponda ai loro bisogni, che sia utile, fruibile, e largamente utilizzato.

E per le aziende, quali possono essere le opportunità da cogliere?

Anche qui valori aggiunti utili per le aziende; ad esempio sui pagamenti cross borders. Ma ci saranno decine di use cases.

Sarà essenziale arrivare a un euro digitale che abbia delle funzionalità che permettano di costruire servizi a valore aggiunto, per le aziende e per le persone. Come e cosa, lo vedremo nei prossimi mesi. Noi ci siamo!

Source: http://www.ninjamarketing.it/