Avere la consapevolezza di come la propria azienda è catalogata dagli istituti bancari è fondamentale per capire come migliorare il proprio rating e poter iniziare a scegliere le varie forme di finanziamento bancario oppure indirizzarsi verso forme alternative offerte dalle piattaforme fintech.

Anche se i fondamentali di base per richiedere credito e finanziamenti sono infatti gli stessi per tutte le aziende, le dinamiche di delibera e di erogazione da parte di un istituto bancario e finanziario cambiano sia in virtù dell’importo sia dell’organizzazione che ne fa richiesta.

Per questo, è molto importante che l’imprenditore sia consapevole di quali siano i fattori che determinano l’accoglimento o meno di una richiesta di finanziamento o di una nuova linea di credito.

C’è, infatti, ancora la credenza diffusa che sia sufficiente affidarsi al direttore della filiale ed essere in buoni rapporti con lui per accedere a finanziamenti e alle migliori condizioni.

Purtroppo non è più così, perché negli ultimi 12 anni i meccanismi di erogazione del credito sono cambiati profondamente e di fronte a un credit score basso stimato da un algoritmo il direttore amico può fare ben poco.

Da gennaio 2021, inoltre, con l’introduzione delle nuove regole europee in materia di classificazione dei debitori in default (in particolare al Regolamento delegato n. 171 del 19 ottobre 2017,2 che ha fissato i nuovi parametri della soglia di rilevanza per il sistema bancario, rendendoli ancora più selettivi rispetto a quelli adottati in questi anni dalle banche italiane) è sufficiente un piccolo sconfinamento di 100 euro (per le microimprese e le PMI) per essere classificati in default bancario, con la compromissione del futuro accesso al credito.

Quali sono dunque gli aspetti fondamentali che un imprenditore che vuole accedere a un finanziamento deve considerare prima di fare richiesta?

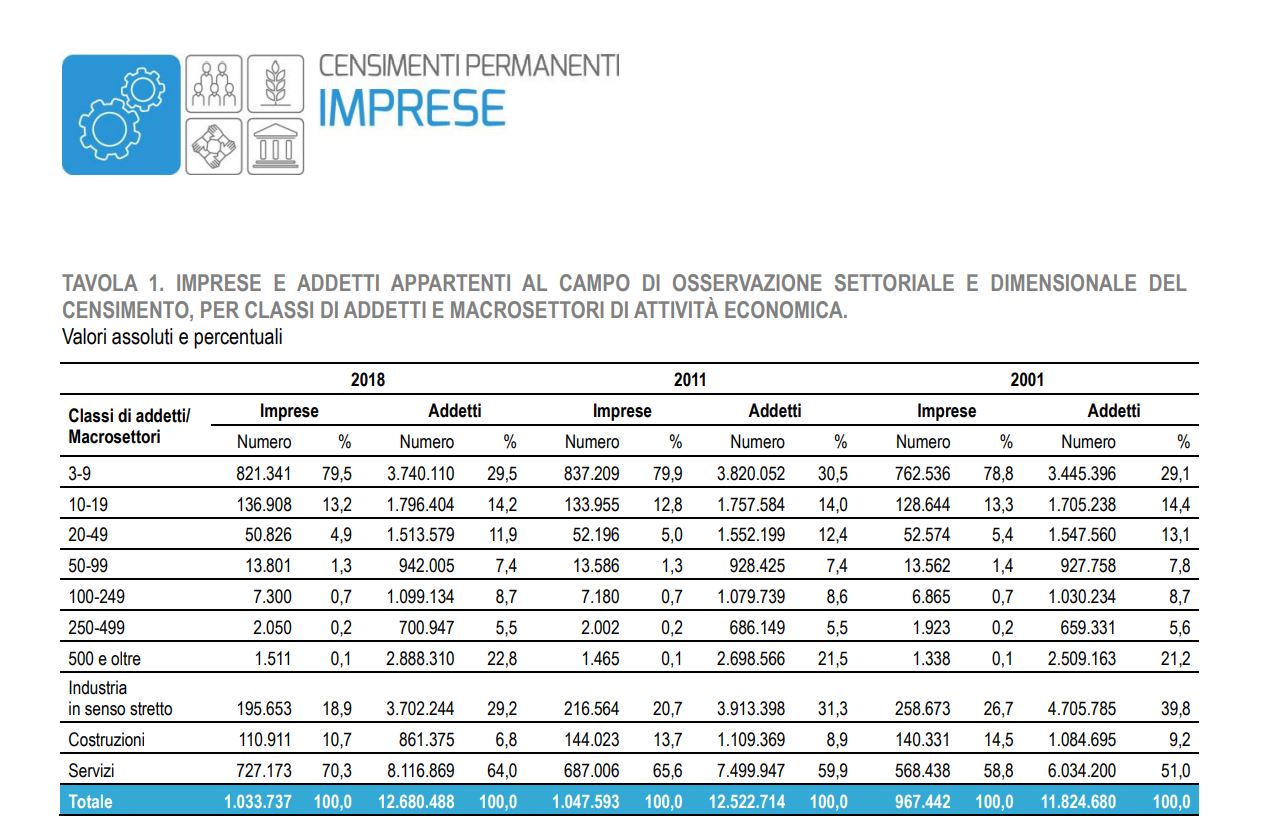

Pensi di essere una PMI ma non lo sei

Quando affermiamo che il tessuto economico italiano è formato per il 98 per cento da PMI facciamo una dichiarazione errata, poiché il nostro sistema economico si basa su «microimprese» o «small business» che non hanno grandi fatturati, si attestano intorno al milione di euro e rilevano una occupazione inferiore ai 10 dipendenti.

Questo è un primo parametro da tenere ben presente quando si cerca di accedere al credito. Molti imprenditori sbagliano interlocutore: si rivolgono a istituti specializzati in PMI, quando le loro aziende non possono essere considerate PMI.

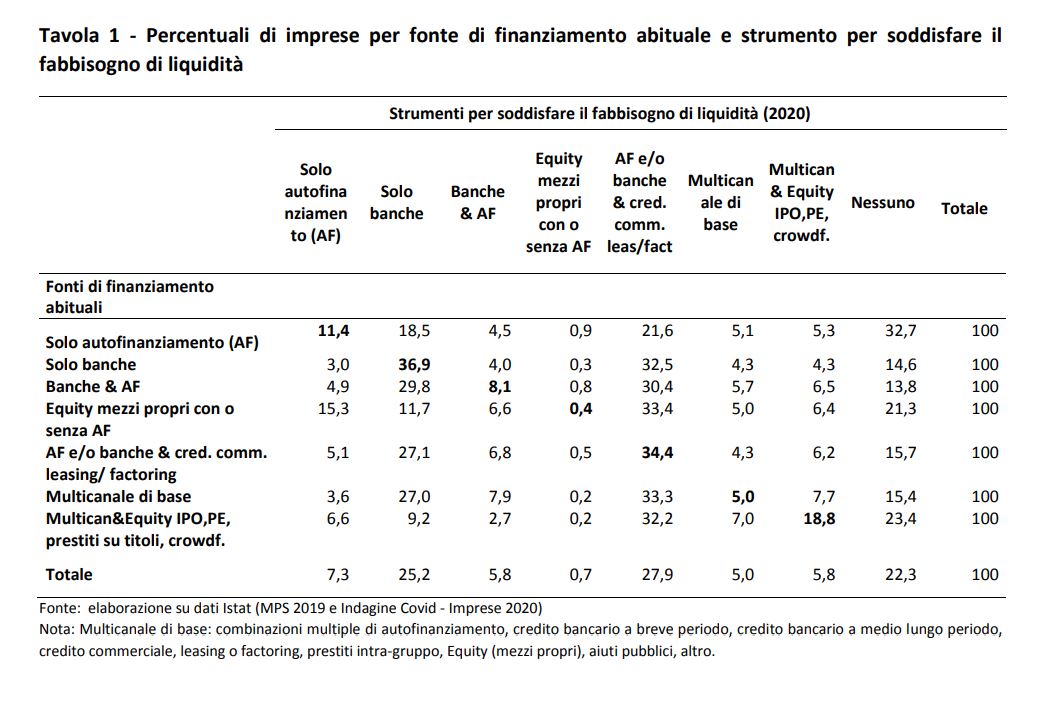

Conosci il tuo fabbisogno finanziario

Possiamo descriverlo come la quantificazione esatta dell’esigenza di avere capitali da immettere a sostegno dell’iniziativa imprenditoriale per far fronte agli investimenti da effettuare e ai costi di gestione.

Nel mondo economico e aziendale è tutta una questione di numeri e procedure, e il rapporto che devi avere con gli istituti bancari è fatto anche di indici e monitoraggio costante dei risultati ottenuti, in altre parole di KPI.

Agli occhi degli istituti di credito la struttura finanziaria della tua azienda risulta in equilibrio proprio quando le fonti di finanziamento esterne, intese come apporto di capitale, sono destinate al fabbisogno finanziario durevole come l’acquisto di immobilizzazioni, mentre le altre fonti di finanziamento corrente, come i fidi di cassa, sono destinate a finanziare gli impieghi finanziari di breve periodo.

Scopri il tuo rating

Il rating è un parametro attraverso il quale banche, istituti finanziari e fintech sintetizzano le loro analisi quantitative, qualitative e andamentali per capire se una impresa è meritevole di credito.

Ognuno di essi usa specifici algoritmi di calcolo e valutazione interne che incrociano i dati provenienti dagli indici di bilancio e da quelli comportamentali per costruire un indice di gradimento che sarà poi interpretato dall’ufficio crediti.

Tale indice rappresenta la capacità di un’impresa di ripagare i debiti contratti e di conseguenza il suo rischio di insolvenza. In base a questo parametro gli istituti eroganti possono adottare le opportune misure di tutela del proprio patrimonio seguendo le varie normative che le regolamentano (per esempio Basilea 3 e 4 ).

Ogni istituto parte dagli stessi dati oggettivi, ma contemporaneamente applica dei propri parametri di valutazione, con la conseguenza che lo stesso cliente, con un Credit Score ben definito, può vedersi applicate policy e condizioni totalmente diverse in base alle differenti valutazioni del soggetto erogante. L’obiettivo è quello di capire dove intervenire e cosa fare per raggiungere un rating ideale, cioè passare da D ad AAA.

Organizzati, pianifica e verifica l’impatto produttivo

Le aziende gradite dagli istituti bancari sono quelle strutturate al meglio ed attente nello svolgere la propria attività e i propri risultati.

Infatti, in base alle nuove direttive EBA – ESG in vigore da giugno 2021, avrà rilevanza anche il rating di sostenibilità.

Quindi, organizzate nel migliore dei modi per ogni settore interno e per ognuno di esso ci deve essere una specializzazione, anche per quella dedicata al rapporto con la finanza aziendale, sia che si tratti di credito, di finanza agevolata oppure di individuazione di nuove opportunità fintech il tutto contestualizzato nel monitorare che il risultato produttivo sia sostenibile ed armonico con il contesto ambientale, sociale e di governance ( ESG).

Gestire le scadenze aziendali finanziandosi con lo Stato rimandando le scadenze IVA, oppure i contributi dei dipendenti, o imposte di altro genere per poi pagarle successivamente e dilazionando è una cattiva abitudine che può sembrare efficace nell’immediato ma non lo è dal punto di vista creditizio: i debiti dilazionati con l’erario infatti saranno espressi e ben visibili in bilancio, quindi gli istituti bancari inizieranno a chiedersi come mai ci sono «debiti verso l’erario».

Se non sei in grado di pagare le tasse, di rispettare le scadenze di legge, vuol dire che il tuo business o il tuo ciclo finanziario non stanno in piedi, e questo semplice ragionamento riduce le tue probabilità di accesso al credito.

Prendi coscienza della tua esposizione bancaria

Il rating è composto di tre parti, delle quali la più importante è quella andamentale, che detto in parole semplici è il comportamento che hai e hai avuto con gli istituti bancari e finanziari fino a oggi.

La parte andamentale viene visualizzata dalle banche tramite la Centrale rischi di Banca d’Italia e i SIC, i Sistemi d’informazione creditizia (ex. CRIF, CTC, Experian, Cerved, Assilea). Attraverso l’accesso a questi sistemi d’informazione e ai loro database gli istituti riescono a vedere il tuo comportamento passato e a farsi un’idea di come sia realmente la tua situazione finanziaria.

Richiedere e analizzare mensilmente la tua Centrale rischi di Banca d’Italia per verificare che tutto sia in ordine, è un’abitudine che tutte le aziende dovrebbero assumere (tra l’altro gratuita).

Dotati di strumenti di verifica

Sono due gli strumenti indispensabili e fondamentali per iniziare a costruire il terreno di una vera e propria richiesta di credito: business plan, che fornisce all’imprenditore i dati di controllo dell’andamento aziendale, e del Credit Book, che invece permette a chi lo legge di individuare immediatamente tutte le informazioni necessarie per istruire efficacemente la richiesta di credito.

Forniscono, agli istituti oggetto della richiesta, tutti gli elementi necessari per avviare la loro istruttoria di valutazione e delibera.

Utilizza in modo consapevole il credito ottenuto

Semplice e basica, ma una buona regola, è utilizzare le linee di credito ottenute per massimo il 70% dell’affidato accordato, perché le posizioni in stress da utilizzo sono un segnale negativo per gli istituti.

Il ragionamento che sta alla base è che utilizzandoli sempre e costantemente per il 90-95%, l’azienda dimostra che ha poco ossigeno e che brucia la cassa, azionando tutti i campanelli di allarme del sistema.

Source: http://www.ninjamarketing.it/